È meglio investire in un fondo comune di investimento o in ETF?

ETF e fondi comuni di investimento sono due modi simili per investire sia sull’azionario che sull’obbligazionario. In entrambi i casi si tratta di fondi ma il differente meccanismo di funzionamento e le diverse funzionalità di questi strumenti portano il risparmiatore ad operare sul mercato in modo diverso.

ETF e fondi comuni di investimento: cosa sono

Un risparmiatore che vuole investire in borsa e diversificare il portafoglio senza utilizzare capitali elevati può seguire due strade: comprare ETF o i fondi comuni di investimento.

Lecito dunque chiedersi: qual è la differenza tra ETF e fondi comuni di investimento? Quali sono le caratteristiche che li differenziano?

Sotto la logica dell’investimento, in entrambi i casi l’investitore delega ad un investitore istituzionale l’acquisto dei singoli titoli finanziari (azioni o obbligazioni) in base a una specifica strategia.

Il fondo raccoglie cioè, i risparmi di una pluralità di investitori (privati) e si occupa della gestione finanziaria di tale patrimonio. Tuttavia ci sono delle differenze non trascurabili tra ETF e fondi comuni di investimento.

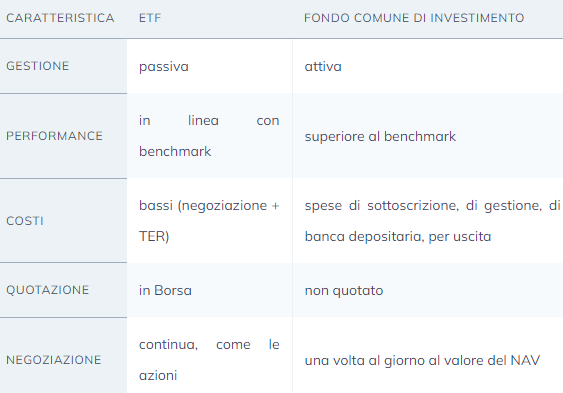

Gli ETF sono fondi di investimento quotati in Borsa e hanno come obiettivo una gestione patrimoniale passiva, ovvero la replicazione esatta del loro benchmark (indici dei mercati azionari o obbligazionari).

ETF e fondi comuni di investimento: costi e commissioni

La differenza tra i due tipi di gestione, passiva e attiva, comporta delle differenze non trascurabili anche in termini di costi. Ciò significa che lo strumento finanziario che si sceglie avrà delle spese di gestione e una tassazione differente.

Gli ETF non sono gestiti, ma replicano il mercato. Pertanto hanno dei costi inferiori rispetto ai fondi comuni di investimento. I costi di negoziazione sono generalmente gli stessi previsti per le azioni.

Gli ETF presentano una commissione totale annua (TER) ridotta e non hanno nessuna commissione di “Entrata”, di “Uscita” e di “Performance” a carico dell’investitore.

Le cose però cambiano quando si parla di fondi di investimento a gestione attiva, dato che le spese di gestione aumentano in modo considerevole.

Nei fondi tradizionali i costi a carico dei risparmiatori sono infatti, le commissioni:

- spese di sottoscrizione;

- spese di gestione;

- spese di incentivo (se il fondo supera una determinata soglia);

- le commissioni per la banca depositaria (dove sono custoditi i titoli che fanno parte del patrimonio del fondo).

Le spese di gestione sono però divise tra i partecipanti del fondo, che in questo modo riescono a risparmiare sulle commissioni. È questa infatti una delle caratteristiche precipue del fondo di investimento comune

Quotazione e valore di mercato

Gli ETF sono dei fondi quotati sul mercato regolamentato e la loro partecipazione all’investimento è rappresentata da azioni: sono cioè, scambiati in Borsa come titoli azionari.

Pertanto, possono essere acquistati e venduti in ogni istante durante l’orario di apertura del mercato e la maggior parte di loro distribuisce anche i dividendi. Essendo trattato come un’azione, il valore dell’ETF si aggiorna in tempo reale sul mercato dall’incrocio tra domanda e offerta.

I fondi di investimento comune classici non sono quotati sul mercato e la partecipazione all’investimento è rappresentata da quote ottenute da: il valore totale di raccolta del fondo (patrimonio) diviso per il numero di sottoscrittori che partecipano al fondo.

In tal senso, si può fare solo un acquisto o una vendita al giorno e il valore di mercato della quota è dato dal NAV (Net asset value) cioè, il valore di mercato degli impieghi del fondo al netto delle spese di gestione/ il numero di quote in circolazion

Decidere quale sia il migliore per voi

Gli investitori non dovrebbero dare per scontato che qualsiasi investimento sia a basso costo. È sempre importante esaminare tutte le potenziali commissioni, e questo vale anche per gli ETF, nonostante la loro reputazione di essere poco costosi. In generale, tuttavia, gli ETF sono un’opzione conveniente che offre agli investitori un’ampia esposizione al mercato e che può comunque fornire una diversificazione.

Un ultimo punto: se non siete investitori pratici, potreste essere più soddisfatti di un fondo target-date, che si ribilancia automaticamente per voi. Investire in ETF significa assumersi questo compito o affidarlo a un consulente finanziario o a un robo-advisor.

CONCETTI CHIAVE

– Sia i fondi comuni di investimento che gli ETF detengono portafogli di azioni e/o obbligazioni e, occasionalmente, qualcosa di più esotico, come metalli preziosi o materie prime.

– Entrambi possono seguire anche gli indici, ma gli ETF tendono a essere più convenienti e più liquidi perché scambiano in borsa come le azioni.

– I fondi comuni di investimento possono offrire alcuni vantaggi, come la gestione attiva e una maggiore sorveglianza normativa, ma consentono di effettuare transazioni solo una volta al giorno e tendono ad avere costi più elevati.